Las letras del Tesoro son títulos de deuda pública que emite el Estado. Su plazo de vencimiento oscila entre los 3 meses y los 18 meses. Las más habituales son a 6 y 12 meses. En la práctica, son un instrumento de renta fija, pues el ahorrador recibe un interés fijo por cada letra. Naturalmente, cuanto mayor sea el plazo de vencimiento, más grande será el interés percibido. Las letras del Tesoro se emiten al descuento. Esto significa que quien las compra lo hace por un valor inferior al nominal (que es 1.000 € por letra) y en el vencimiento recibe 1.000€. La diferencia entre lo pagado al adquirir la letra y el nominal es la rentabilidad que da el producto. Por ejemplo, si la subasta de una determinada letra indica que hay que pagar 980€ por ella, como al vencimiento se reciben 1.000€ ello significa que el rendimiento son 20€, o lo que es lo mismo, un 2%.

El Estado emite letras cada mes mediante subasta. Cuantos más compradores estén interesados en las letras, más pujarán entre ellos por conseguirlas. Esto, en parte, determina el tipo de interés de las letras del Tesoro. Si hay más oferta de letras que demanda el Estado ofrecerá más rentabilidad por ellas para poder colocarlas. Si pasa lo contrario ocurrirá lo inverso: los ahorradores, con tal de adquirirlas, estarán dispuestos a hacerlo a menores tasas de interés.

Cómprelas a través del Banco de España y ahorre

Existen tres cauces para comprarlas. El más novedoso es a través de internet. Basta con registrarse en la web del Tesoro (www.tesoro.es) y firmar un certificado digital emitido por la Fábrica Nacional de Moneda y Timbre (para prevenir el fraude online). Los pasos para conseguir dicho certificado digital se encuentran en la web del Tesoro y en la de la FNMT . Esta forma de comprar y vender letras (y otros valores del Tesoro) no tiene comisión alguna y para quienes estén familiarizados con internet es la manera más sencilla y cómoda.

Para quien no le guste o no confíe en comprar por internet, existe otra opción recomendable, a través del Banco de España. En cualquiera de las 22 oficinas situadas en las capitales de provincia puede efectuar la misma gestión que a través de internet pero en ventanilla, siendo atendido por personal del Banco de España. Al igual que antes, esta operación no tiene ningún tipo de gasto.

Para conseguir el certificado digital y ver el listado de las oficinas del Banco de España:

– http://www.tesoro.es/sp/Servicio.asp

– http://www.cert.fnmt.es/index.php?cha=cit&sec=4⟨=es⟨=es

– http://www.bde.es/webbde/es/secciones/sobreelbanco/organiza/sucur.html

Operar con letras a través del banco es ruinoso

La tercera forma de hacerse con letras es operando a través de una entidad financiera. El proceso es parecido que acudiendo al Banco de España, pero la intermediación bancaria no es gratuita: existen comisiones y gastos asociados. Las comisiones se mueven entre el 0,15% y el 0,5%. Puede darse el caso de que la comisión bancaria sea casi tan alta como la rentabilidad que otorga la Letra, de forma que esta opción es la menos recomendable. Ya que el rendimiento es muy bajo al ahorrador no le resultará agradable que la entidad bancaria se quede con una gran parte de lo poco que se puede ganar. Así pues, la recomendación es clara: evitar en lo posible la intermediación bancaria y operar directamente con el Banco de España ya sea a través de internet o de la red de oficinas.

Las letras del Tesoro, a pesar de escasa rentabilidad son un buen instrumento para quienes buscan seguridad y quieren tener cautivo el dinero durante cortos periodos de tiempo

Rentabilidad vs riesgo

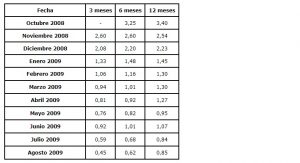

Lo primero que considera cualquier ahorrador a la hora de evaluar un activo financiero es la rentabilidad que puede obtener. En la siguiente tabla se muestra el rendimiento de los distintos tipos de Letras en las fechas más recientes:

Llama la atención la caída abrupta de la rentabilidad de las Letras. La razón hay que encontrarla fuera de nuestras fronteras. El Banco de España cedió al Banco Central Europeo la soberanía en materia de política monetaria al integrarse España en la Unión Económica y Monetaria. De esta forma, los tipos de interés pasaron a ser una variable que escapaba al control de nuestros gobernantes, viniendo dados desde la institución bancaria europea. La bajada sin precedentes en los tipos por parte del BCE ha propiciado que las rentabilidades de los productos financieros se recorten en consonancia, especialmente aquellos cuyo vencimiento es a corto plazo.

Otro elemento a tener en cuenta en la valoración de las Letras es el riesgo que adquiere el inversor cuando se hace con el activo. El riesgo es la probabilidad existente de que, llegado el vencimiento del activo, haya problemas para poder reembolsar el dinero. Para calibrar la calidad de las distintas deudas emitidas en la economía (empresas, entidades financieras, estados etc) existen las llamadas agencias de rating. Dichas agencias valoran la calidad financiera y la solvencia de quien se endeuda y mediante una escala propia califica el riesgo que implica adquirir los pasivos financieros que emiten. España, desde hace años, cuenta con la mejor nota. Esto quiere decir que adquirir deuda pública (como las letras) es muy seguro. El riesgo de quiebra del Estado, que sería la única forma de perder los ahorros, es realmente insignificante. Por ello las letras son una buena herramienta para los pequeños ahorradores y aquellos que tengan un perfil conservador.

Tenga en cuenta la inflación

Un tercer elemento a tener en cuenta para valorar las Letras del Tesoro es la inflación. No parece razonable utilizar el dinero ahorrado en un activo que otorgue una rentabilidad inferior a la inflación existente. En el momento actual, y pese a la baja rentabilidad de las letras, el ahorrador ganaría poder adquisitivo adquiriéndolas, pues los precios están cayendo ligeramente. En un futuro cercano basta con estar atento a las noticias sobre los datos de inflación para saber si merece la pena seguir apostando por las letras del Tesoro. En el momento que la inflación sea mayor que la rentabilidad que otorgan (puede consultarse a qué tipo de interés se emiten en la web del Tesoro) sería recomendable pensar en otros productos financieros con poco riesgo pero que den mayor rentabilidad.

La recomendación es clara: evitar en lo posible la intermediación bancaria y operar directamente con el Banco de España ya sea a través de internet o de la red de oficinas.

Si quiere tranquilidad, lo suyo son las letras

Las Letras del Tesoro, a pesar de su escasa rentabilidad son una opción a corto plazo válida para aquellos ahorradores que no quieren asumir nada de riesgo ni desean tener su dinero cautivo durante largos periodos de tiempo. Quizás deberían examinar otras opciones como depósitos, plazos fijos o Bonos del Estado a 2 ó 3 años para obtener más rentabilidad y asumiendo también poco riesgo, pero con la condición de tener el dinero cautivo durante más tiempo y a costa de una menor liquidez (pueden existir penalizaciones en los plazos fijos por la cancelación anticipada). Para aquellos que busquen más rentabilidad, las Letras del Tesoro no son un instrumento adecuado. Deberían acudir a otro tipo de activos con los cuales existen posibilidades de mayores rendimientos pero con un componente de riesgo elevado e incluso importante en ocasiones.